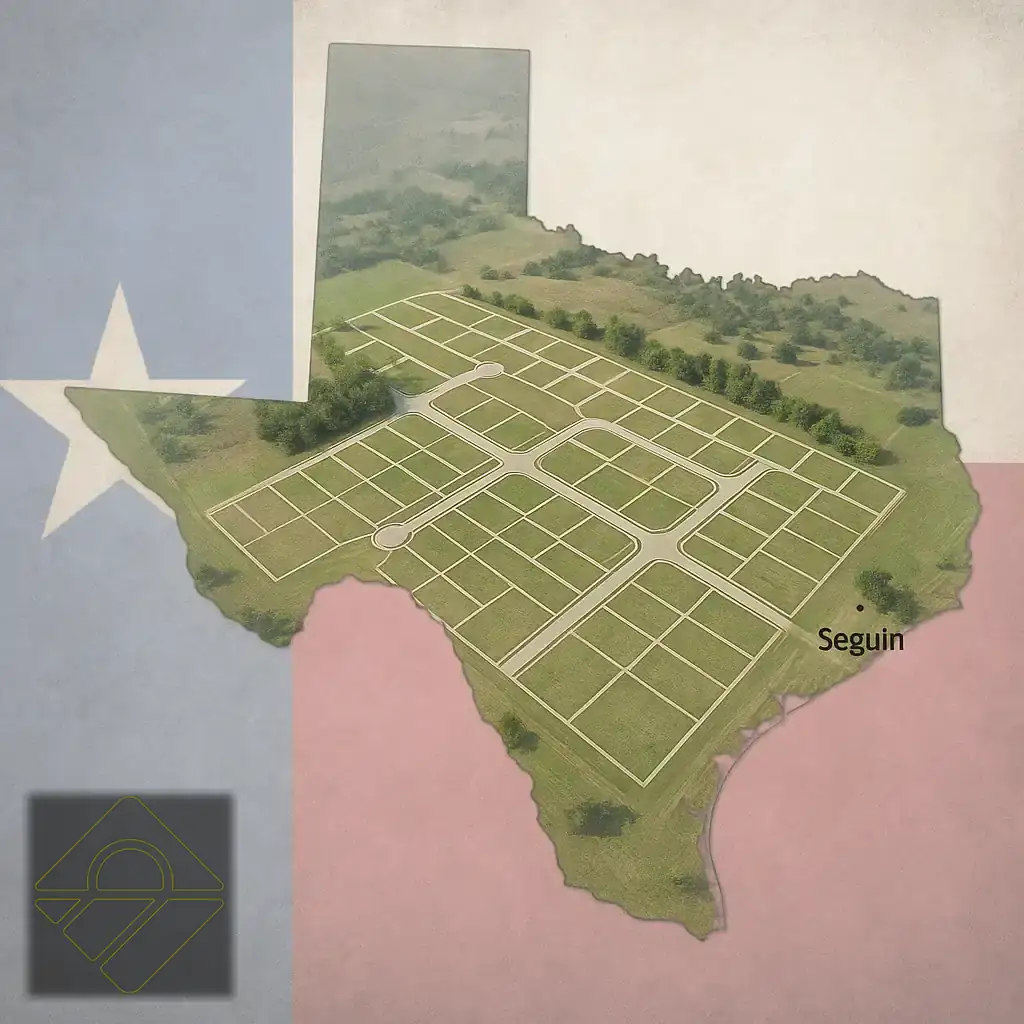

Investimento em terrenos em Seguin: Portfólio 17 em 24-36 meses

Contexto local e tese: Portfólio 17 em Seguin

Investimento em terrenos em Seguin: ao sul da Highway 46, a 30 minutos de San Antonio, a LandQuire está lançando o Portfolio 17 - um ativo de 97 acres destinado a criar cerca de 140 lotes residenciais, com uma estratégia de saída de 24 a 36 meses. A ideia é clara: comprar com desconto (aproximadamente US$ 10.000 por acre), criar valor por meio de direitos (licenças + 'plat') e, em seguida, arbitrar entre uma venda em lotes de papel (fase A) ou lotes prontos (fase B), dependendo das condições do mercado. Para o investidor, o esquema combina um retorno preferencial de 10%/ano com compartilhamento de margem (55-70%), em uma estrutura sem dívidas projetada para controlar melhor o risco.

Bem-vindo ao LandQuire

Na LandQuire, acreditamos que o investimento em propriedades não deve ser exclusividade de poucos. É por isso que oferecemos uma equipe altamente qualificada, combinando experiência em imóveis, tecnologia e análise de dados, para apoiá-lo em todas as etapas do processo. Confira nossas últimas notícias no LinkedIn.

para lembrar

- Localização: Seguin (Condado de Guadalupe), a 30 minutos de San Antonio - corredor San Antonio ↔ New Braunfels ↔ Austin.

- Desconto na compra: meta de aproximadamente US$ 10.000/acre, em comparação com os valores regionais comparáveis, geralmente ≥ US$ 20.000/acre.

- Criação de valor: aproximadamente 162 lotes (lotes de frente/bandeira), 12 meses para licenças, aproximadamente 90 dias para VRD se a fase B.

- Duas opções de saída: fase A (lotes de papel) ou fase B (lotes acabados).

- Economia do negócio: 10% de margem principal/ano + 55-70% de margem, horizonte de 24-36 meses, dívida zero.

- Ticket: mínimo de US$ 100.000 (52% na assinatura, 48% em 12 meses se fase B).

1) Por que o investimento em terrenos em Seguin é atraente em 2025?

Localizada na dinâmica área metropolitana de San Antonio (a 7ª maior cidade dos EUA em população, de acordo com o U.S. Census Bureau), Seguin está aproveitando a onda de choque demográfica e econômica do Texas: migração líquida positiva, custos competitivos de terrenos, infraestrutura em expansão e atratividade residencial. A vizinha New Braunfels registrou uma das mais fortes taxas de crescimento recentes, de acordo com os dados do Texas Demographic Center; Seguin está seguindo a mesma trajetória, apoiada por projetos públicos (estradas, parques, centro da cidade) e pela chegada de empresas privadas.

Por que isso conta para um empreendimento residencial em Seguin?

O investimento em terrenos em Seguin oferece várias vantagens competitivas:

- Os preços médios das moradias continuam mais baixos em Austin/Dallas/Houston, reforçando a capacidade de absorção das famílias.

- Os terrenos institucionais ainda são acessíveis em San Antonio, o que possibilita a compra de grandes terrenos com desconto e, em seguida, a densificação.

- Ciclo de licenciamento curto no Texas para esse tipo de ativo: 9 a 12 meses observados para projetos comparáveis, com base no processo oficial da cidade de Seguin (Serviços de Planejamento e Desenvolvimento).

Contexto local 2024-2025

A bacia de San Antonio-New Braunfels-Seguin atrai residências e empresas graças a um custo de vida mais baixo do que o de outras metrópoles do Texas e a uma base de empregos impulsionada pela indústria, logística e serviços. Em Seguin, o conselho municipal redirecionou seus esforços para as estradas, a modernização das instalações e a digitalização dos procedimentos de planejamento urbano, o que facilita a solicitação de direitos. O corredor SH-46/I-10 liga Seguin de forma eficaz aos centros de emprego de New Braunfels e San Antonio, com terrenos ainda competitivos em coroas de 1ʳᵉ/2ᵉ. Para os investidores, isso se traduz em uma capacidade de absorção robusta (preço médio acessível, apetite dos construtores por lotes prontos para construir) e um tempo de colocação no mercado potencialmente mais curto do que em qualquer outra parte do Texas. Esse contexto - infraestrutura, janela de planejamento urbano, demanda do comprador - reforça a lógica A/B: arbitrar entre lotes de papel e lotes prontos, dependendo do clima econômico.

2) Ativos: 97 acres → ~140 lotes

- Perímetro: aproximadamente 97 acres utilizáveis, topografia razoavelmente plana, acesso livre, fora da zona de inundação de acordo com análises preliminares da FEMA.

- Planejamento/liberação da cidade Meta: 162 lotes residenciais (mistura de lotes de frente e de bandeira). Preço indicativo de saída da meta:

- Lotes da frente: ~$72.500

- Lotes com bandeira (atrás): ~$ 62.500

- Serviços públicos e VRD: extensão de estrada/eletricidade/água em cerca de 90 dias após a obtenção do "flat" se o projeto for para a fase B (lotes prontos).

- Engenharia: parceiro LGA (escritório de San Antonio), conhecido por cumprir orçamentos e marcos.

Geolocalização e acessibilidade

O local está situado ao sul da SH-46, a cerca de 30 minutos de San Antonio, com fácil acesso pelas estradas principais (SH-46 / I-10). Essa localização oferece duas vantagens:

- Residencial: fácil acesso ao transporte público, próximo a escolas, lojas e serviços cotidianos.

- Comercialização: atratividade para construtoras que buscam lotes padronizados (front lots) e para compradores finais que procuram áreas de 0,5 a 1 acre em um ambiente arejado.

Durante a fase B, realizamos as obras de conexão (estradas, água, eletricidade) de acordo com um cronograma preciso. O objetivo é entregar um terreno pronto para construção que atenda exatamente às necessidades locais. Para o investidor, é a garantia de um produto acabado e seguro, o que permite revender os lotes muito mais rapidamente após a obtenção das autorizações.

Vale a pena lembrar - O ativo preenche todos os requisitos certos: desconto na compra, potencial de adensamento controlado, custo limitado de obras externas e janela de saída flexível (A ou B).

3) Estratégia de investimento em terrenos na Seguin: criação de valor na compra

O investimento em terrenos em Seguin se beneficia de um desconto estrutural em comparação com os mercados saturados de Austin ou Dallas. Essa oportunidade pode ser explicada por :

- Achat décoté : Les comparables fonciers à Seguin et alentours se raréfient < 20 000 $/acre pour des surfaces similaires. Pour l’étalonnage des prix/volumes fonciers, se référer aux tableaux TRERC (Texas A&M) et aux fiches du Guadalupe Appraisal District (contrôle cadastral). L’équipe d’acquisition a sécurisé env. 10 000 $/acre, soit une décote significative.

- Forçar a valorização: o direito (licença, "plat" oficial) cria valor ao transformar uma grande área de terra em lotes comercializáveis.

- Maximizar a saída Ao final do período de licença de 12 meses :

- Fase A (lotes de papel) se uma oferta em massa interessante for recebida;

- Fase B (lotes prontos) se o contrato favorecer um produto pronto para construir (trabalhos externos concluídos).

Premissas e sensibilidades

Premissas básicas. O plano tem como meta cerca de 162 lotes (combinação frente/bandeira), sujeito aos ajustes habituais após o feedback do planejamento e daengenharia. Os preços indicativos diferenciam entre fachada (front) e segunda linha (flag) para refletir os custos de manutenção. O cronograma alvo ≈ 12 meses de direito; na ausência de uma oferta de lote de papel confiável, passe para a fase B com VRD ≈ 90 dias para entregar os lotes concluídos. A estrutura financeira permanece inalterada: 10% preferencial/ano (cumulativo até a saída), 55-70% da margem acima da preferencial, dívida zero.

Leitura por sensibilidade. Conservador: densidade ligeiramente reduzida, limite inferior da faixa de preço, horizonte de 30 a 36 meses; prioridade dada à fase B para capturar o valor por lote. Central: aproximadamente 162 lotes, prazos de entrega de 24 a 30 meses, arbitragem A ou B dependendo da profundidade da demanda das construtoras. Ofensiva: fornecimento rápido de blocos(fase A, 12 a 18 meses). Essas projeções não são garantidas e serão ajustadas à medida que os marcos forem alcançados.

4) Dois cenários de saída (A/B) - lógica e índices

| Parâmetro | Fase A: Lotes de "papel | Fase B: Lotes "acabados |

|---|---|---|

| Ponto de conclusão | Fim permitido ("plano") | Permissão + VRD (~90 dias) |

| Público-alvo | Desenvolvedor/construtor (bloco) | Construtor (bloco) ou varejista (corte sob medida) |

| Valores de ordem de magnitude | Estimativa de revenda agregada inferior à da fase B | Revenda agregada estimada mais alta (por exemplo, ~$9,7 milhões brutos) |

| Horizonte | ~12-18 meses | ~24-36 meses |

| Efeito na TIR | Mais curto = TIR potencialmente alta | Valor bruto mais alto, mas horizonte de tempo mais longo |

Importante: os números detalhados (preços por lote, valores líquidos após custos, comissões e contingências, etc.) podem ser encontrados no pro-forma e no data-room do LandQuire. Os retornos são projetados e não garantidos.

5) Estrutura financeira do investimento em terras para a Seguin

- Capital alvo: aproximadamente US$ 4,8 milhões, com um máximo de 35 investidores.

- Tíquete mínimo: US$ 100.000.

- Solicitações de fundos: 52% na assinatura (aquisição e habilitação), 48% cerca de 12 meses depois se for a fase B (VRD).

- Cachoeira :

- Rendimento preferencial: 10%/ano (acumulativo até a revenda),

- Compartilhamento de margem (acima da preferencial): 55-70% para o investidor, dependendo do bilhete.

- Dívida: nenhuma (estrutura de patrimônio líquido puro), o que reduz a exposição ao risco de alavancagem.

- Segurança temporal: se, 60 meses após o fechamento, a saída não tiver reembolsado os investidores, 100% da margem subsequente reverterá para os investidores (cláusula de proteção).

Pontos principais - O esquema combina uma taxa preferencial de 10%, compartilhamento de margem atraente, dívida zero e flexibilidade A/B, com uma meta de 24 a 36 meses.

6) Cronograma operacional (indicativo)

- M-0: fechamento e solicitação de fundos 52% - lançamento de estudos/entitulação.

- M-1 a M-12: licenças (reuniões semanais com o planejador de terras e advogados; monitoramento via Task Planner).

- Opção A: oferta de lote de papel antes do final → fase de saída A (12-18 meses).

- Opção B: nenhuma oferta relevante → compra de 48%, VRD (~90 dias), depois comercialização de lotes acabados → saída da fase B (24-36 meses).

7) Governança, jurídico e tributário (pronto para investir)

- Veículo: unidades do LQ Investment Portfolio 17 (SPV dedicado).

- LLC EUA (opção usada com mais frequência) - Saiba como criar uma LLC nos EUA :

- Criação ~$850-1.000, gerenciamento anual ~$800-1.000 (incluindo declarações de impostos),

- EIN obtido, conta bancária em dólares americanos (soluções do tipo Wise) disponível remotamente.

- Relatórios: portal do investidor Agora, relatórios trimestrais, acesso à sala de dados (brochura, pró-forma, comparáveis, contratos).

- Tributação: certificado anual K-1 (EUA); acordo de dupla tributação EUA-França, dependendo do seu status (pessoa física/corporativa). Uma análise personalizada com o especialista em impostos está disponível.

Isenção de responsabilidade - As informações fiscais são genéricas e não constituem consultoria fiscal personalizada.

8) Análise de mercado: investimento em terrenos em Seguin versus valores regionais comparáveis

Comprar com desconto: meta de ≈ US$ 10.000 por acre onde terrenos com área/acesso comparáveis são encontrados mais acima, de acordo com relatórios do Texas Real Estate Research Center (Texas A&M) e auditorias de parcelas do Guadalupe Appraisal District (consultado em 19/09/2025). Essas fontes "primárias" calibram as ordens de grandeza locais (preços, volumes, tendências) e apoiam o argumento do desconto. As diferenças do micromercado dependem do acesso, da topografia e das restrições técnicas específicas de cada área.

A sala de dados disponibiliza: contratos de compra, "plat", estudos de engenharia, custos de VRD, mapas de serviços públicos, cartão de propriedade do condado, comparações de mercado.

9) Riscos e contramedidas (gerenciamento de riscos)

- Risco de mercado (taxas, demanda dos fabricantes) → Opção A/B para corresponder ao produto procurado no momento T.

- Risco de execução (permissões/VRD) → Texas pró-negócios, cronograma alvo de 9 a 12 meses, LGA como contratada principal, contingência orçamentária de 10%.

- Risco de alavancagem → Dívida zero sobre os ativos, portanto, não há covenant bancário ou pressão de juros.

- Risco ambiental/climático → verificações de due-diligence, seguro (apólice guarda-chuva) dos ativos.

- Risco de liquidez do investidor → veículo não listado, horizonte de 24 a 36 meses; sem fluxos de caixa mensais (distribuição na saída).

Risco → matriz de resposta

Mercado e taxas. Desfile: saída dupla (A/B) para corresponder às preferências atuais (lotes de papel vs. lotes prontos), monitoramento contínuo de comparáveis e intenções dos construtores durante a habilitação. Execução (licenças/VRD). Parada: governança semanal com engenharia/advogados, contingência orçamentária, amortecedores de calendário, convites estruturados para licitação e controle de qualidade em cada etapa. Regulamentação. Parada: pré-candidatura e alinhamento antecipado com a cidade de Seguin (Planejamento e Desenvolvimento), documentação exaustiva na sala de dados.

Ambiental e técnico. Parada: revisão da FEMA, levantamentos topográficos e dimensionamento da drenagem antes das obras, adaptações, se necessário. Custos e fornecimento. Parada: cotações firmes sobre perímetros precisos, engenharia de valor. Liquidez do investidor. Parada: retirada de ativos não listados, distribuições na saída, cláusula de 60 meses que dá prioridade ao investidor. Transparência. Parade: relatórios trimestrais, acesso ao Task Planner, registro de riscos atualizado a cada marco.

10) Equipe e histórico

- LandQuire: uma visão orientada por dados para responder à crise habitacional com soluções fundiárias sustentáveis e dimensionáveis.

- Histórico (agregado): ~US$ 39 milhões de capital levantado, 31 estados, mais de 600 investidores, tíquete médio de ~US$ 183 mil.

- Referências recentes: projetos em TX/FL com licenças em cerca de 11-12 meses, por exemplo, vendas em cerca de 30 meses (ordem de magnitude).

- Equipe do projeto (extratos) :

- Daniel Charleton (CEO), Romain Daniellou (COO), Thibaut Guéant (CIO),

- Alexandre Thévenet, Willem Van Biezen (Aquisições), Edouard Brain (CFO), Kazi Arman Ahmed (Dados),

- Ingrid Catala, André Sica, Bastien Dureuil, Julien Boutillier, Mathieu Verloove, Pierre Rizk, Paul Fasterling (Relações com Investidores e Operações).

Principais fatos - Governança clara, relatórios estruturados, planejamento semanal de tarefas com engenheiros e advogados e uma área central de especialização dedicada a imóveis residenciais no Texas.

11) Percurso do investidor

- Descoberta e pré-qualificação com um gerente de relações com investidores.

- Acesso à sala de dados (brochura, pró-forma, comparáveis, contratos).

- Assinatura DocuSign: PPM + Contrato de Assinatura de Unidade.

- Transferência (52% de chamadas) em 10 dias.

- Portal Agora de integração + acesso ao Task Planner (monitoramento em tempo real).

- Relatórios trimestrais até a saída; distribuição pro rata de unidades na revenda.

12) Simulação educacional (US$ 100.000)

Premissas simplificadas e indicativas (consulte a pró-forma para obter detalhes)

- Retorno preferencial: 10%/ano cumulativo até a saída.

- Compartilhamento de margem: 55% (tíquete básico; escala progressiva até 70%).

- Recursos: US$ 52 mil (M-0) + US$ 48 mil (M-12 se fase B).

Cenário A - lotes de papel (saída de 12 a 18 meses)

- Base: capital empregado $52k (se sair antes de 2ᵉ call).

- Distribuição de saída: 10% preferencial + 55% da margem atribuível.

- TIR projetada (ordem de magnitude comunicada): até ~40%/ano (não garantido).

Cenário B - lotes acabados (saída de 24 a 36 meses)

- Base: capital empregado 100 k$.

- Distribuição de saída: 10%/ano em 2-3 anos + 55% da margem atribuível.

- TIR projetada (ordem de magnitude comunicada): ~20-28%/ano (não garantida).

Observação - As devoluções dependem dos preços de saída, dos prazos de entrega, dos custos longos e das taxas, e podem variar.

13) Posicionar o investimento em terrenos em Seguin em um portfólio diversificado

Apropriedade de investimento Seguin tem várias características distintas para um portfólio de propriedades:

- Exposição macro no Texas (crescimento populacional, PIB, empregos) de acordo com o Bureau of Economic Analysis.

- Horizonte de curto/médio prazo (24-36 meses), útil para suavizar o perfil geral de vencimento de um portfólio diversificado.

- Dívida zero: um tijolo "somente de capital" para moderar o risco de alavancagem em um ambiente de taxas de juros ainda incertas, de acordo com o Federal Reserve.

Fontes e acesso (consultado em 19/09/2025)

Essa operação se baseia em fontes primárias locais e federais, úteis para verificar dados demográficos, a estrutura regulatória e os processos de direito: Cidade de Seguin - Serviços de Planejamento e Desenvolvimento e Portal de Serviços de Desenvolvimento; Censo dos EUA - QuickFacts Seguin; Condado de Guadalupe e Distrito de Avaliação de Guadalupe (pesquisas de parcelas/impostos); Mapas de Inundação da FEMA (inundações); Centro de Pesquisa Imobiliária do Texas (Texas A&M) para tendências imobiliárias; TxDOT para projetos SH-46 / I-10. Os links clicáveis são fornecidos na seção 14 abaixo e na sala de dados.

14) Links externos úteis

- Ville de Seguin (projetos e planejamento urbano): https: //seguintexas.gov/

- Censo dos EUA - QuickFacts Seguin: https: //www.census.gov/quickfacts/seguincitytexas

- Comissão Imobiliária do Texas: https: //www.trec.texas.gov/

- Condado de Guadalupe: https: //www.co.guadalupe.tx.us/

15) Perguntas frequentes

1) Quem pode investir? Investidores qualificados com base na documentação apresentada (PPM, contratos de assinatura). O investimento mínimo é de US$ 100.000.

2) Os 10% preferenciais são pagos a cada ano? Não: ele se acumula e é pago na saída, com o retorno do capital e depois o compartilhamento da margem de acordo com a escala.

3) Por que duas chamadas de recursos (52% / 48%)? A primeira financia a compra/licença. A segunda, 12 meses depois, só é solicitada se você optar pela fase B (VRD → lotes concluídos). Se você sair da fase A, a segunda parcela não será paga.

4) E se o mercado mudar? O acordo é livre de dívidas, com duas rotas de saída (A/B) e uma cláusula de 60 meses que dá prioridade aos investidores. Os preços/IRR permanecem sem garantia.

5) Posso investir por meio de uma empresa? Sim, por meio da LLC US (EIN, conta em dólares americanos) - consulte nosso guia completo - ou por meio de uma estrutura na França/UE (sujeito a consultoria jurídica/fiscal). Um K-1 é emitido no lado americano.

16) Conclusão: Por que escolher um empreendimento residencial com o Portfólio 17

Investir em terrenos em Seguin com o Portfolio 17 representa uma oportunidade única de capitalizar a crescente população do Texas. Essa oportunidade imobiliária no Texas segue uma lógica simples e disciplinada: comprar com desconto, densificar por meio de direitos e depois vender em papel ou lotes prontos de acordo com a janela ideal.

Nosso projeto de desenvolvimento em Seguin preenche todos os requisitos certos (localização estratégica, serviços limitados, engenharia controlada, dívida zero, cronograma de 24 a 36 meses), com uma estrutura de rendimento preferencial + compartilhamento de margem projetada para investidores que buscam exposição de curto/médio prazo ao setor imobiliário do Texas.

Converse com um gerente da LandQuire e acesse o data-room e o pro-forma para simular seu caso: Entre em contato com um especialista LandQuire

Solicite o pró-forma detalhado: Portfólio pró-forma 17

Glossário expresso

Direito de propriedade - Todas as permissões de planejamento e a "planta" que tornam os lotes legalmente comercializáveis. Lotes de papel - Lotes que foram aprovados, mas não receberam serviços. Lotes acabados - Lotes com serviços (estradas, água, eletricidade) e prontos para construir. VRD - Voiries & Réseaux Divers - Estradas internas, redes e conexões principais. Front lot / Flag lot - Lote frontal / lote de segunda linha, com custos de serviço diferentes. Retorno preferencial (10%) - Retorno prioritário pago aos investidores antes de qualquer compartilhamento de margem. Cascata - Regras para distribuição de lucros após o retorno preferencial. Cláusula de 60 meses - Se a saída exceder 5 anos após o fechamento, a margem subsequente será revertida integralmente para os investidores.

Isenções de responsabilidade e avisos

Este documento é apenas para fins informativos e não constitui uma oferta pública ou aconselhamento financeiro/jurídico/tributário.

Qualquer decisão de investimento exige uma leitura completa do PPM, dos contratos de assinatura e do pró-forma.

O desempenho passado não é garantia de desempenho futuro; os retornos são projetados e não garantidos.

O cronograma, os custos de VRD, a densidade final, os preços de saída e o horizonte de saída dependem de fatores regulatórios e de mercado que podem mudar.

4 comentários sobre"Investimento em terrenos em Seguin: Portfólio 17 em 24-36 meses"